Hégémonie ou déclin de l’empire turc ?

La Turquie est le leader de la production de noisettes depuis des décennies et a donc représenté la principale source d’approvisionnement pour la grande majorité des entreprises de confiserie, malgré les inquiétudes croissantes liées au travail des enfants, au manque de traçabilité du produit, à l’absence de pratiques agricoles rationnelles et à une qualité médiocre et en dégradation, surtout dans la partie orientale du pays où il y a plus des deux tiers des surfaces cultivées. La principale conséquence est que les prix mondiaux ont longtemps été définis en fonction de l’équilibre entre la demande mondiale et le niveau de la production turque.

Mais la situation est en train d’évoluer très rapidement: de nombreux investissements ont été réalisés dans de nombreux autres pays et le poids de la Turquie diminue. Pourquoi? Dans les paragraphes suivants, je vais essayer de répondre à cette question.

Prix élevés et rentabilité croissante

Les raisons sont purement économiques. La culture de la noisette, qui a longtemps été un bon investissement dans certaines régions, est soudainement devenue incroyablement populaire et est maintenant considérée comme une alternative valable à d’autres types de culture de valeur.

Les principales raisons sont:

1) Un choc d’offre

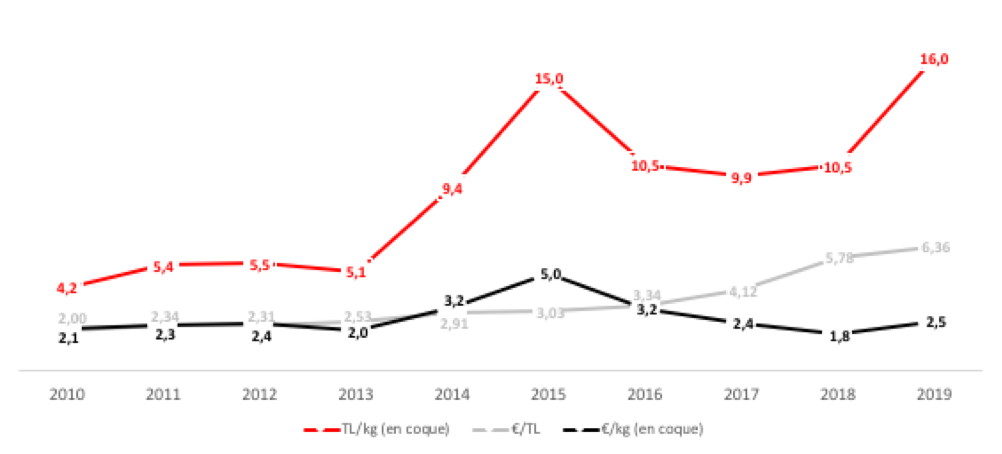

Ce choc a été causé par la gelée qui a frappé le nord de la Turquie en avril 2014 et a compromis plus de la moitié de la récolte. La consommation mondiale étant en hausse à l’époque, la conséquence a été une augmentation rapide des prix du marché à des niveaux sans précédent pour deux saisons, en raison des faibles niveaux de stocks accumulés par les acheteurs et de leurs besoins subséquents d’approvisionnement. La Fig. 1 montre comment le prix moyen a augmenté de 84% de 2013 à 2014 et de 60% l’année suivante: il a donc triplé dans les 12 mois suivant la gelée.

Cet événement a mis en évidence le potentiel de la culture de la noisette partout dans le monde, en tant que source alternative intéressante de revenus, même si l’investissement prend 5 ans pour générer les premiers revenus et environ dix ans pour atteindre le seuil de rentabilité. Il est à noter que les produits originaires de pays comme l’Italie sont connus pour être de meilleure qualité, ce qui rend l’investissement encore plus intéressant. A titre d’exemple, dans le Latium, le prix des noisettes en coque a atteint 5,80 €/kg au printemps 2015, pour un chiffre d’affaires total de 15 000 € par hectare contre des frais de gestion compris entre 2 000 et 3 000 €! La comparaison avec les rendements des cultures annuelles a inévitablement conduit à la conversion productive des surfaces concernées.

Fig. 1 – Prix des noisettes en coque, Turquie (2010-2019)

2) La poussée des investissements des entreprises de confiserie.

Certaines grandes entreprises de confiserie ont activement promu la culture de la noisette afin de ne plus dépendre de la Turquie et d’augmenter la disponibilité de noisettes de qualité. Le Groupe Ferrero, le plus grand consommateur de noisettes du monde, a fait beaucoup pour atteindre cet objectif: vers la fin de 2014, Ferrero et l’organisme public italien ISMEA ont signé un protocole d’accord pour encourager et renforcer le développement de la filière italienne de la noisette, dans le but d’augmenter la superficie cultivée en Italie de 20 000 ha, dans les cinq années suivantes. Des investissements directs et d’autres formes de coopération en Serbie, en Azerbaïdjan et en Amérique du Nord ne sont que quelques-unes des autres initiatives prises.

Plus récemment, Loacker, une grande entreprise du Tyrol du Sud, a également lancé un projet de création de sa propre chaîne d’approvisionnement italienne de noisettes avec plus de 2000 hectares convertis à partir de différentes cultures. Il n’est pas surprenant que la superficie consacrée à la culture de la noisette en Italie ait augmenté de 20% en 5 ans, avec 72 215 hectares en 2014 et 86 725 hectares en 2019 (ISTAT).

3) La politique turque de soutien des prix.

Ce scénario favorable à l’investissement, mais destiné à ne pas durer, a ensuite été modifié par une politique de soutien des prix mise en œuvre, en Turquie, avec l’achat, par une entreprise publique (TMO), de plus de 200 000 tonnes de noisettes en coque de 2017 à aujourd’hui à un prix fixe, qui a représenté en fait le prix minimum sur le marché.

La raison de ce choix est très simple: la production de noisettes est vitale pour l’économie turque. C’est la principale source de revenus pour plus de 200 000 familles directement engagées dans la production, sans compter les activités satellites, qui sont extrêmement importantes, car la mécanisation agricole est presque absente en Turquie, et donc la main-d’œuvre joue un rôle clé à toutes les étapes et, en particulier, au temps de la récolte.

La contribution de cette politique de soutien a été déterminante pour maintenir le prix du marché international à des niveaux intéressants, notamment en conjonction avec la dévaluation de la monnaie nationale, la livre turque (Fig.1).

Fig. 2 – Production mondiale de noisettes en coque (t)

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

|---|---|---|---|---|---|---|

| TOTAL | 711,623 | 1,082,464 | 842,788 | 1,186,281 | 1,066,699 | 1,178,435 |

| TURQUIE | 381,167 | 680,286 | 462,216 | 750,000 | 570,000 | 717,910 |

| ITALIE | 75,456 | 127,178 | 120,572 | 131,281 | 132,699 | 98,525 |

| AZERBAÏDJAN | 30,039 | 32,576 | 34,271 | 45,530 | 52,067 | 53,793 |

| ÉTATS-UNIS | 40,000 | 35,000 | 40,000 | 50,000 | 49,000 | 52,000 |

| AUTRES PAYS | 89,961 | 97,424 | 85,729 | 89,470 | 112,933 | 116,207 |

Source: www.stat.gov.az, www.nass.usda.gov, www.istat.it, www.ticaret.gov.tr, données internes

L’augmentation des surfaces cultivées.

Nous avons vu, donc, que, depuis 2014, les conditions d’investissement pour les producteurs de noisettes sont avantageuses, avec des perspectives de revenus attractives et diverses formes d’incitations publiques et privées.

La principale conséquence est une augmentation drastique des surfaces cultivées dans le monde. Les initiés savent que des investissements ont été réalisés dans plusieurs pays d’Europe de l’Est et d’Asie; cependant, comme des données exhaustives ne sont pas disponibles dans de nombreux cas, nous nous concentrerons sur l’évolution en Italie, en Azerbaïdjan et aux États-Unis, où, selon les sources statistiques officielles, les hectares de surfaces cultivée sont passés, pour la noisette, de 115000 en 2014 à 186000 en 2019. Une augmentation de plus de 60%, dont les effets sur la production mondiale ne sont pas encore pleinement visibles, puisque seulement un peu plus de la moitié est déjà en production.

La situation au Chili est cohérente avec cette vue d’ensemble: 8 500 hectares en 2014 et environ 30 000 hectares estimés en 2020, dont la plupart ne sont pas en production.

La dynamique de ces pays, qui représentent aujourd’hui environ 30% de la production mondiale, plus de 70% sans compter la Turquie, donne plus qu’un indice sur les tendances actuelles. Et les surfaces cultivées dans le monde continuent d’augmenter, à l’intérieur et à l’extérieur de leurs frontières. De plus, dans ces pays, le rendement à l’hectare est nettement supérieur à celui de la Turquie, par conséquent l’augmentation de leur part de production sera bien supérieure à la part relative à la superficie cultivée.

Tableau 1 – La surface cultivée de la noisette dans les principaux pays producteurs.

| 2014

(HA) |

2014

PART (%) |

2019

(HA) |

2019

PART (%) |

AUGMENTATION

2014-2019 (HA) |

AUGMENATION

2014-2019 (%) |

|

|---|---|---|---|---|---|---|

| TOTAL | 824,642 | 100% | 923,146 | 100% | 98,503 | 12% |

| TURQUIE | 701,141 | 85% | 706,700 | 77% | 5,559 | 1% |

| ITALIE | 72,125 | 9% | 86,725 | 9% | 14,600 | 20% |

| AZERBAÏDJAN | 30,550 | 4% | 79,486 | 9% | 48,936 | 160% |

| ÉTATS-UNIS* | 12,141 | 1% | 20,234 | 2% | 8,094 | 67% |

| CHILI | 8,686 | 1% | 30,000 | 3% | 21,314 | 245% |

* uniquement des noisetiers en production

Source: www.stat.gov.az, www.nass.usda.gov, www.istat.it, www.ticaret.gov.tr, données internes.

Quel avenir pour le prix du marché et le rôle de la Turquie?

Il est donc raisonnable de supposer que de nouveaux investissements seront réalisés et qu’il y aura une disponibilité croissante du produit sur le marché. Bien entendu, la capacité des régions non traditionnelles à produire des noisettes de qualité avec des rendements à l’hectare élevés doit être vérifiée. C’est aussi vrai que dans de nombreux pays où les surfaces cultivées sont relativement modestes, la production future sera largement consommée sur le marché intérieur et n’interférera pas avec la dynamique internationale.

Cependant, il ne fait aucun doute que, quelle que soit la capacité du secteur de la confiserie, le premier consommateur du produit, à augmenter ses besoins, la quantité de produit sur le marché dans les années à venir sera telle qu’un impact sur ses prix sera inévitable. Cette circonstance rendra moins rentables les vergers avec un rendement à l’hectare plus faible et des coûts de production plus élevés. En outre, tout stock excédentaire restera dans les pays ou les régions dans lesquels la qualité des produits, la traçabilité et la durabilité sont perçues comme des facteurs critiques, comme en Turquie.

Quel sera le rôle de la Turquie à l’avenir?

Le pays a sans aucun doute apporté une contribution décisive au développement récent de la culture de la noisette, en soutenant le prix du marché et en évitant de corriger les critiques de la chaîne d’approvisionnement, liées avant tout à la qualité et à la durabilité sociale. À l’avenir, la Turquie aura inévitablement un poids plus faible sur le marché, qui évolue rapidement vers des produits de qualité et durables, ce qui compromettra la capacité des autorités à influencer le prix du marché international. Sans aucune intervention, de nombreuses zones de production seraient vouées à disparaître, mais l’histoire récente et l’importance du secteur au niveau politique et économique suggèrent un scénario différent.

Parmi les différentes options disponibles, une alternative à une politique basée sur les subventions consisterait à intervenir sur la chaîne d’approvisionnement afin de restructurer la filière et donc d’inciter la production dans des zones adaptées et mécanisables, fournir une formation à grande échelle sur les bonnes pratiques agricoles et trouver une solution définitive aux accusations d’exploitation d’enfants. Un défi qui s’annonce difficile.